기업주도형 벤처캐피탈을 통한 전략적 시너지 창출

- 기업주도형 벤처캐피탈(이하 CVC, Corporate Venture Capital)은 금융기업이 아닌 일반 기업이 독립적인 벤처 기업에 지분을 투자하는 것을 말함

- CVC는 전통적인 벤처캐피탈의 자금 지원 역할에서 나아가 경륜 있는 이사진, 해당 벤처캐피탈에 속한 포트폴리오 기업과의 연계 등 기업 육성의 역할도 함(1)

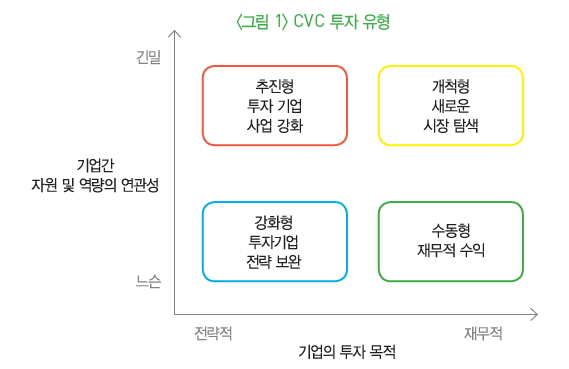

- CVC는 투자 목적과 자원·역량의 연관성에 따라 추진형, 강화형, 개척형, 수동형으로 분류할 수 있음(2)

- 추진형 투자 : 투자기업과 벤처기업이 보유한 자원과 역량간에 연관성이 있을 때 투자기업의 사업을 강화하는 목적으로 투자

- 강화형 투자 : 투자기업과 벤처기업 간 연관성은 적지만 투자를 통해 생태계 활성화 등과 같은 투자기업의 간접적 목적을 달성하고자 하는 유형

- 개척형 투자 : 벤처기업이 보유한 자원 및 역량은 투자기업과 긴밀한 연관성을 갖지만, 전략적 시너지가 적은 상황에서 새로운 시장 탐색을 목적으로 투자

- 수동형 투자 : 투자기업과 벤처기업 간 직접적 연관성 없이 투자 수익만을 목적으로 투자

- CVC가 SW벤처 생태계에 긍정적인 영향을 끼치고 있음

- 벤처기업에게는 투자금 확보와 함께 대기업의 경영능력 활용 등 시너지를 발휘할 수 있으며, 이를 기반으로 좀 더 공격적인 투자 및 경영이 가능

- 투자기업에게는 급변하는 SW산업 환경에서 혁신적인 비즈니스 창출과 신속한 시장대응이 가능하며, 신사업영역에 대한 탐색적인 투자를 통해 불확실성을 실험할 수 있음

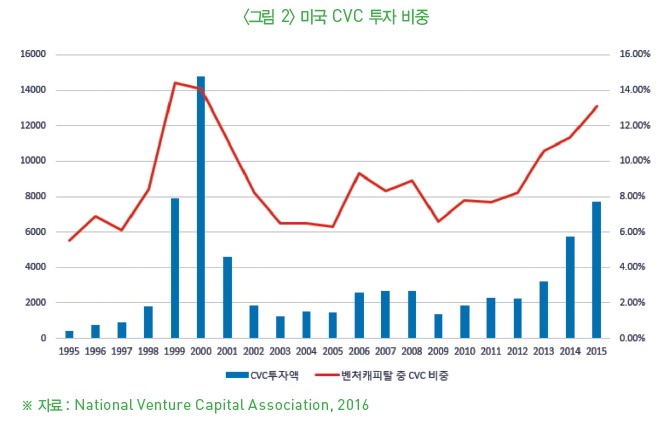

- 실제로 미국에서는 탐색적 투자, 보완적 제품 개발 등 전략적 목적을 가진 투자가 85%를 차지하며, 그 비율이 순수한 투자수익 실현 목적(15%)에 비해 매우 높음(3)

-