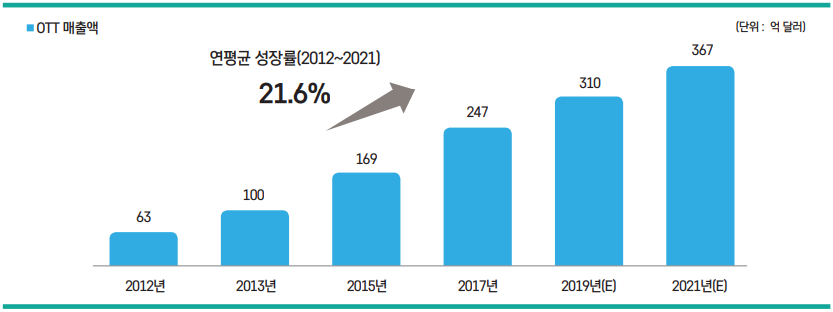

PwC에 의하면 글로벌 OTT 시장규모는 2012년 이후 연평균 21.6%씩 성장해서 2021년에는 367억 달러 규모에 이를 것으로 전망된다.6 유튜브, 넷플릭스 등의 성공으로 글로벌 기업들이 OTT 서비스를 출시했거나 출시할 예정이어서 향후 경쟁이 심화될 것으로 전망된다. 이미 국내시장에 진출한 유튜브, 넷플릭스, 아마존 프라임 비디오뿐만 아니라 앞으로 디즈니+, 애플 tv+ 등도 국내시장에 진출 예정이어서 국내 OTT 시장의 위협요인이 되고 있다. 글로벌 OTT 서비스들은 공통적으로 콘텐츠 경쟁력 확보에 집중하고 있다. 디즈니, 워너미디어(Warner Media), NBC유니버설(NBC Universal) 등은 자사의 강력한 기존 콘텐츠를 무기로 OTT 시장에 진출하고 있다. 뿐만 아니라 해당 OTT서비스에서만 볼 수 있는 오리지널 콘텐츠를 제공하기 위해 매년 수억 달러를 투자하고 있다.

| OTT서비스 | 기업 | 주요 내용 |

|---|---|---|

| 국내진출 | YouTube | 기존 광고 노출 방식에서 광고 삭제, 다운로드 기능, Music 서비스, 오리지널 콘텐츠 등이 포함된 YouTube Premium을 출시하며 유료화 전략 |

| NETFLIX | 2019년 JTBC, CJ ENM, 스튜디오 드래곤과 콘텐츠 파트너십을 체결 2020년 콘텐츠 제작에 173억 달러 투자 전망 |

|

| Amazon | 2016년 서비스 개시 미국 드라마 사상 최고 투자액(15억 달러)이 들어간 TV판 반지의 제왕 시리즈를 제공 예정 |

|

| 국내진출 예정 | Disney | 2019년 11월 출시 2021년 국내 출시 예정 |

| Apple | 2019년 11월 출시 국내 출시 시기 미정 |

|

| 출시예정 | Warner Media |

2020년 5월 출시 예정 |

| NBC Universal |

2020년 4월 출시 예정 |

| OTT서비스 | 기업 주요 | 내용 |

|---|---|---|

| 통신3사 기반 | SKT, 지상파 3사 | ▪ 지상파 3사(POOQ)와 SKT(옥수수)의 통합 OTT 서비스 ▪ AI, VR·AR 등을 활용한 차세대 콘텐츠를 개발하여 콘텐츠 경쟁력 높일 예정 |

| KT | ▪ 기존 올레tv 모바일 전면 개편 ▪ 초고화질 영상, 초고음질 음악, AI큐레이션을 통한 개인화 서비스 |

|

| LG U+ | ▪ 2018년 국내 넷플릭스 유통 독점계약 ▪ 2019년 12월 CJ헬로비전 인수 후 CJ헬로비전의 OTT 서비스를 종료하고 LG유플러스와 CJ헬로비전의 신규 OTT전략을 2020년 3월경 내놓을 것으로 예상되고 있음 |

|

| 방송채널 기반 | CJ ENM | ▪ 기존 CJ ENM 방송콘텐츠 기반으로 운영되는 티빙(TVING) 서비스에 JTBC 콘텐츠 결합한 새로운 서비스 2020년 출시 예정 ▪ 2020년 1월 wavve를 통한 JTBC 콘텐츠 서비스 종료 |