blog

날짜2015.08.17

조회수12953

글자크기

-

- 통계명

- 클라우드 인프라스트럭처 벤더 매출 현황

- 출처/시기

- IDC / 2015. 7. 2

- 통계 내용

-

-

- 분석

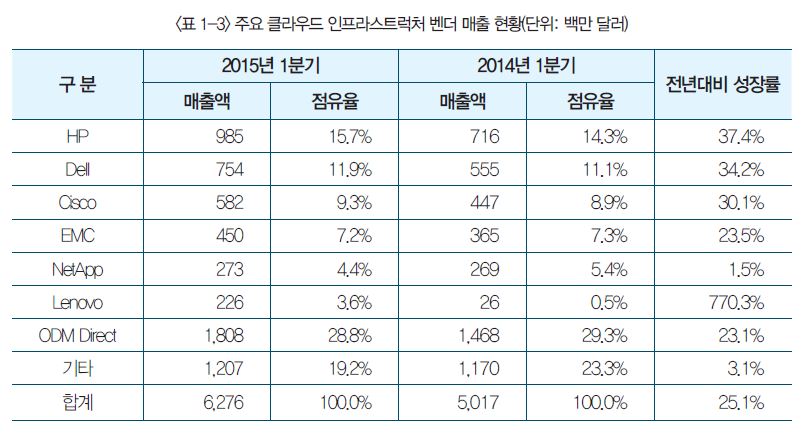

- 2015년 1분기 기준 클라우드 용도의 인프라(서버, 스토리지, 이더넷 스위치 등)의 매출 규모는 전년 동기 대비 25.1% 증가한 63억 달러에 달하는 것으로 나타남

- 이와 같은 클라우드 IT인프라 지출 규모는 전체 IT인프라 지출의 약 30%에 가까운 것으로 나타남

- 벤더별로는 HP가 가장 높은 시장점유율을 보이고 있으며 Dell, Cisco, EMC, NetApp이 상위 5대 벤더에 포함

- NetApp을 제외한 상위벤더들의 전년 동기 대비 성장률은 두자릿 수 이상의 성장세를 보였으며 Lenovo의 경우 770.3%로 가파르게 성장

-

- 향후 전망

- 2015년 말까지 클라우드용 IT인프라 지출은 전년 대비 26.4% 성장한 334억 달러가 될 전망

- 이후 연평균 성장률 15.6%를 보이며 2019년에는 전체 인프라 지출의 절반(46.5%)에 가까운 546억 달러 규모로 성장할 전망

- 이 중 퍼블릭 클라우드 관련 IT 지출 규모는 354억 달러, 프라이빗 클라우드용 IT 지출 규모는 192억 달러가 될 것으로 기대

-

나. 모바일

- 통계명

- 2015년 2분기 세계 스마트폰 출하량 추이

- 출처/시기

- IDC / 2015. 7. 23

- 통계 내용

-

-

- 분석

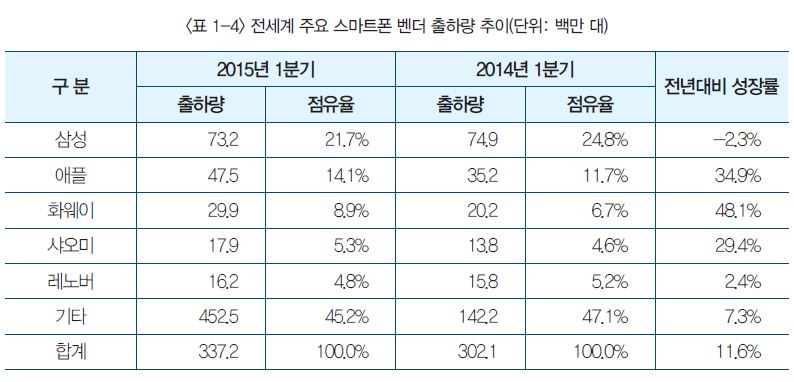

- 2015년 2분기 세계 스마트폰 출하량은 2014년 동기 대비 11.6% 증가한 3억 3,720만 대

- 상위 5개 업체는 삼성, 애플, 화웨이, 샤오미, 레노버 순으로, 삼성은 전체 시장의 21.7%로 1위를 차지

- 애플, 화웨이, 샤오미 등 기업들이 빠르게 성장하는 가운데 1위인 삼성의 출하량은 다소 감소

- 애플은 중국에서의 아이폰 판매 호조가 지속되면서 높은 성장세를 보였으며 화웨이, 샤오미 등 중국 기업들은 내수 시장에서 선전하면서 빠르게 성장

-

- 시사점

- 중국 내 4세대 이동통신망이 빠른 속도로 확장되면서 세계 시장이 미치는 중국 시장의 영향력이 지속적으로 커지고 있는 상황

- 특히, 화웨이와 샤오미 등 중국 기업들은 중저가 브랜드뿐만이 아니라 하이엔드 제품도 호조를 보이고 있으며, 유럽과 아시아태평양 지역으로 입지를 넓히고 있어 높은 성장세를 유지할 전망

-

다. 웨어러블

- 통계명

- 2015년 2분기 스마트워치 점유율 추이

- 출처/시기

- Strategy Analytics / 2015. 7. 22

- 통계 내용

-

-

- 분석

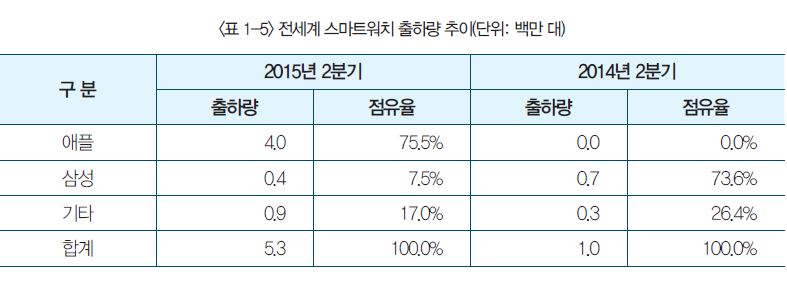

- 2015년 2분기 전세계 스마트워치 출하량은 530만 대로 전년 동기 100만 대 대비 457.3% 증가

- 2015년 2분기(2015. 4)에 출시한 애플워치가 폭발적인 인기를 보이며 약 400만 대가 출하된 것이 시장 성장의 주요 요인

- 이에 따라 애플워치는 출시 직후 전체 시장의 75.5%의 점유율을 기록하며 시장을 주도

- 초기 시장을 선점했던 삼성의 점유율은 7.5%로 감소하였으나 기타 벤더들의 출하량이 3배 증가해 전체 시장의 26.4%를 차지

-

- 시사점

- 애플워치의 출시로 스마트워치 시장 성장이 본격화되었으며 향후 여러 벤더들의 제품 출시가 예정되어 있어 시장 선점을 위한 경쟁이 심화될 전망

- 삼성, LG전자, 소니, 페블, 모토로라, 화웨이, 샤오미 등 여러 업체들이 새로운 스마트워치 제품 출시를 위한 노력을 강화

- 시장 초기에는 애플이 강력한 브랜드 파워를 기반으로 시장을 주도하는 가운데 시장 2위를 차지하기 위한 경쟁이 심화될 전망

-

라. SW 일반

- 통계명

- 매출 규모별 SW 기업 현황

- 출처/시기

- 한국SW산업협회 / 2015. 7. 28

- 통계 내용

-

-

- 분석

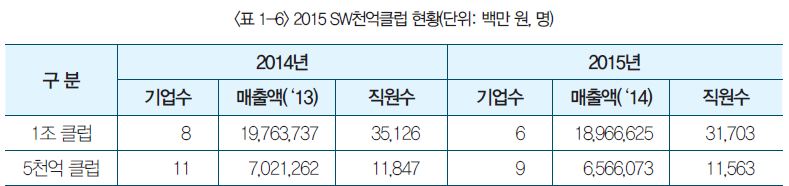

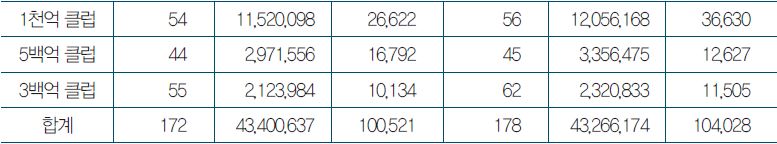

- 국내 SW천억클럽에 속한 기업수가 전년 172개에서 178개로 6개 기업이 증가

- SW천억클럽은 지난해 매출 기준 1조 원, 5,000억 원, 1,000억 원, 500억 원, 300억 원 등 5개 구간으로 나눠서 집계

- 전체 기업들의 매출액은 2014년 43조 4,006억 원 수준에서 2015년 43조 2,662억 원으로 다소 감소

- 그러나 전체 직원수는 2014년 10만 521명에서에서 10만 4,028명으로 다소 증가

-

- 시사점

- 합병으로 인한 폐업과 업종변환, 매출감소 등으로 19개 사가 제외되었음에도 전체 클럽의 기업수는 증가

- 또한, 매출 8,000억 원 이상 대기업들의 매출은 증가한 것으로 나타나 국내 SW대기업들의 신성장동력원 확보가 원활히 진행되는 것으로 분석