I. 부상하는 플랫폼 경제와 시계 제로의 국내 생태계

- 세계경제포럼은 2025년 글로벌 디지털플랫폼 매출액이 약 60조 달러(약 7경 2,000조 원) 규모로 성장하며 글로벌 전체 기업 매출의 30%가 플랫폼 비즈니스를 통해 이뤄질 것이라 전망하고 있으며 UNCTAD(2020)에서도 데이터의 축적과 플랫폼에 의한 가격경쟁력, 네트워크 효과로 인한 경쟁우위를 배경으로 디지털플랫폼 경제가 그 위상을 더욱 강화할 것으로 전망하며 플랫폼 경제의 대세론을 강조하고 있다. 이제 디지털은 기존 전통 경제의 패러다임을 플랫폼 기반으로 전환하며 진화하고 있는 상황이다.

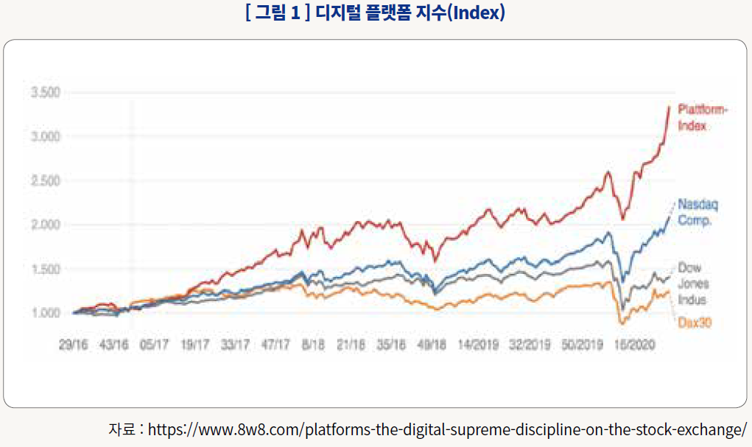

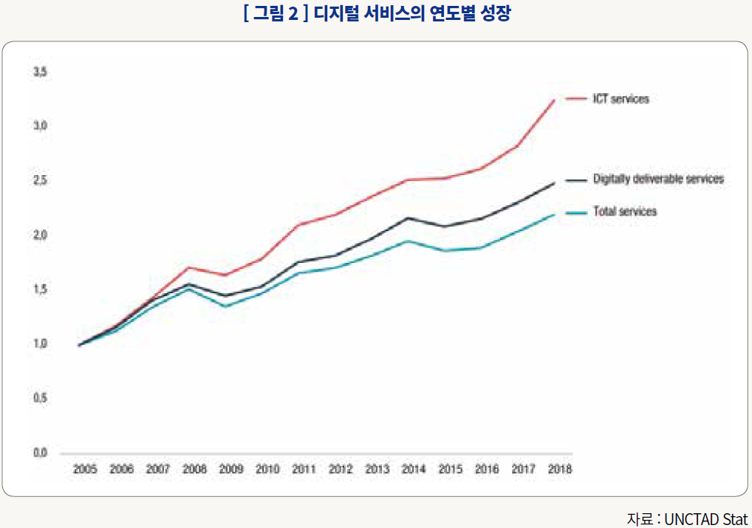

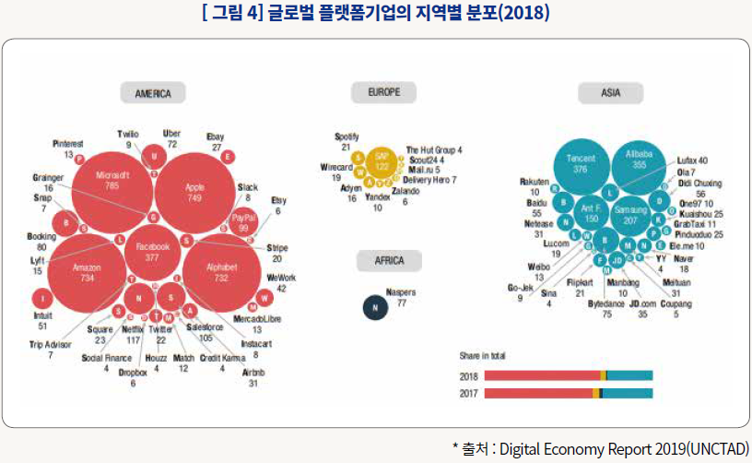

- 아래는 디지털플랫폼 비즈니스의 우월성을 보여주는 대표적인 지수(Index)로서 Amazon, Alphabet, Facebook, Microsoft, Alibaba, Tencent, Netflix, PayPal, Dropbox, Naspers, Baidu, Weibo, Booking Holding, Etsy 및 Twilio 등을 포함해서 2016년부터 측정하고 있는데, 2020년 현재 약 200% 이상의 시장 가치를 획득하며 Nasdaq Composite, Dow Jones Industrial 및 독일 DAX Performance Index 30까지도 능가하며 우상향 하는 추세이다. 한편 가장 최근의 문헌인 UNCTAD의 디지털경제보고서 2020에서는 2019년 전 세계 디지털 무역(Digital Trade)이 8,000억~1조 5,000억 달러 규모로 전세계 무역량의 약 3.5%~ 6%에 이른다고 했으며 디지털 서비스(digitally delivered services) 무역 규모는 2005년에서 2018년 사이에 연평균 7%씩 성장해서 전체 서비스 무역이 연평균 6%씩 증가한 것보다 가파르게 상승했다고 제시했다.

-

-

- 주지하다시피 디지털플랫폼 경쟁은 요소 기술간 경쟁이라기 보다 산업 혹은 산업의 경계를 넘는 생태계 차원의 경쟁이다. 이러한 플랫폼 경쟁은 기본적으로 선발자의 독점성 이슈가 있고, 플랫폼 혁신의 원천이 되는 데이터는 축적과 연결을 통해 새로운 가치를 생성하고 기존 산업의 경계를 허물거나 새로운 산업의 탄생을 촉발하기도 하지만, 데이터 주권과 안보 차원의 이슈로도 연결되는 상황이라 산업 혁신론을 넘는 국익 차원의 전략적 접근도 요구된다고 할 수 있다.

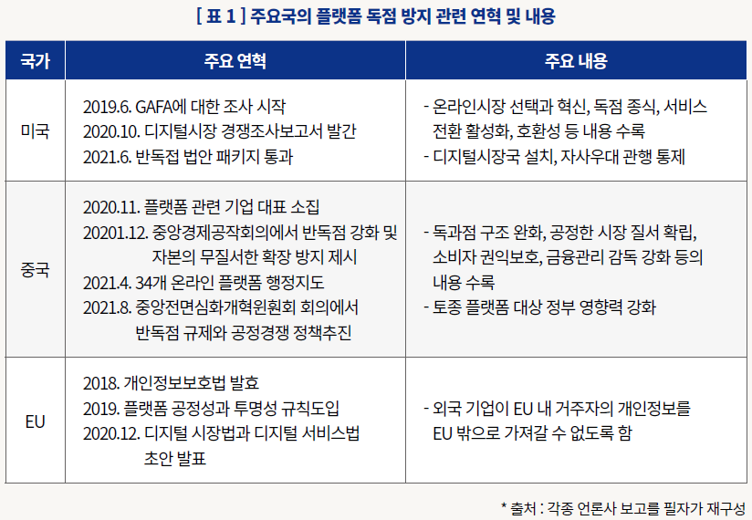

- 최근 글로벌 플랫폼 생태계는 미국의 반독점 규제, 유럽의 권역내 주권보호와 공정거래, 그리고 중국의 데이터안보에 기반한 시장보호주의가 상호 경쟁하며 충돌하는 상황이다. 특히 미국의 반독점 당국인 연방거래위원회(FTC)는 소위 GAFA(구글, 애플, 페이스북, 아마존)로 대변되는 미국 빅테크기업이 2010~2019년 총 616건의 기업 인수를 진행했다며 특정 회사와 공급업체를 결합하는 ‘수직합병’ 관련 지침을 폐기 하는 등 규제의 분위기가 고조되고 있고, 바이든 대통령도 백악관 국가경제위원회 기술·경제 특별보좌관에 팀 우, FTC 위원장에 아마존의 반독점 패러독스로 유명한 리나 칸, 법무부 반독 점국의 최고책임자로 조너선 캔터를 각각 임명하면서 이른바 반독점 규제를 강하게 주장하는 뉴브랜다이즈 운동(New Brandeis Movement)의 대표적 인사들로 구성하면서 경제력의 집중에 대한 규제(fighting ‘bigness’)를 강조하는 의지를 강하게 피력하고 있다. 한편 유럽연합(EU)은 정도의 차이는 있지만 '디지털 시장법' 제정 필요성을 강조하는 추세이고 온라인 플랫폼 사업자(게이트키퍼)를 지정하고 경쟁제한행위를 사전규제해 경쟁법 집행을 강화하고 있는 상황이다. 글로벌 플랫폼 규제의 트랜드는 국내에도 예외 없이 불어닥치고 있는데, 최근 공정위를 중심으로 온라인플랫폼공정화법, 전자상거래법, 전기통신사업자법 등 플랫폼 생태계에 대해 다양한 규제 입법이 동시에 진행되고 있다.

- 이 글은 최근 플랫폼을 둘러싸고 각국이 추진하는 규제의 담론을 살펴보고, 우리의 상황을 고려한 보다 현실적인 방향이 무엇인지를 모색하고자 작성되었다. 사실 우리는 2020년 3월 6일 여객자동차운수사업법 개정안(일명 타다금지법)이 국회를 통과하면서 170만 명이 이용하던 플랫폼은 하루 아침에 불법이 된 경험이 있고, 2015년 12월 국회를 통과한 ‘자동차관리법’으로 온라인 중고차 경매 플랫폼, 헤이딜러가 폐업되었으며, 2016년에도 콜버스 혹은 풀러스 등이 규제와 입법 리스크를 넘지 못하고 폐업했었다. 이번엔 국회와 공정거래위원회가 디지털 공정경제 달성이라는 기치 하에 네이버·카카오의 독과점 남용 행위를 제재하기 위해 온라인 플랫폼 공정화법과 전자상거래법 개정을 서두르고 있고 알고리즘 투명화를 강조하는 온라인 플랫폼 이용자 보호법 개정안과 플랫폼기업의 M&A 허가를 강화하는 내용, 데이터 공유하도록 전기통신사업법 개정도 국회에 발의되어 있는 실정이라서, 우리의 현실을 감안한 플랫폼 규제의 담론은 무엇인가라는 이슈는 시의적절해 보인다. 글의 순서는 먼저 2장에서 플랫폼 규제에 대한 대표적 견해 두 가지를 소개하고, 3장에서 미국, 유럽과 중국의 플랫폼 규제동향을 살펴보고, 4장에서 독점과 혁신을 넘는 한국적 논리를 탐색해 보았다.