SW 생태계의 변화 : 신규 기업의 양적 증가와 성장 어려움

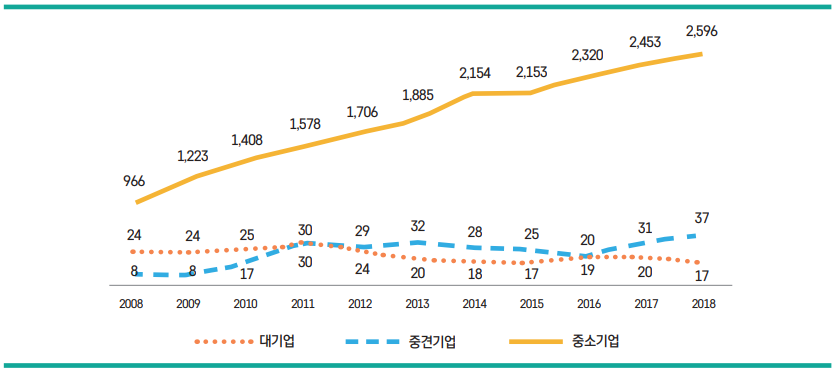

- 지난 10년간 국내 SW산업생태계는 중소기업의 증가세가 두드러졌다. [그림 1]에서와 같이 소프트 웨어산업협회(이하 KOSA)에 등록된 대기업 수는 소폭 감소하고 중견기업은 소폭 증가하였으나, 중소기업 수는 2008년 1,000여 개에서 2018년 2,600개로 증가했다.

- [그림 1] SW 기업 수 증감 추이

※ 자료 : 공공SW사업에 참여하기 위해 필수적인 KOSA사업자신고DB 기준임

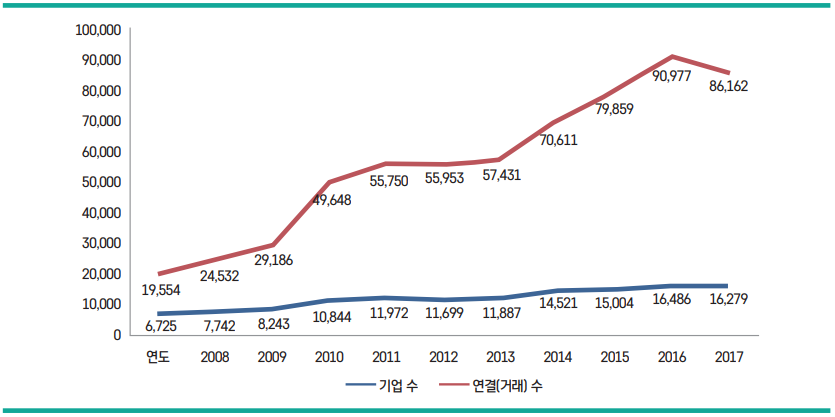

- [그림 2]에서 표시한 네트워크 분석 결과, 이들 SW기업과 거래하는 기업도 지속적으로 증가하여 SW생태계 전반적으로 꾸준한 양적성장 추세를 확인할 수 있다.

- [그림 2] SW거래 네트워크 참여기업 및 거래(연결) 수 변화

※ 광의의 SW기업(IT서비스, 패키지SW+인터넷, 게임, 클라우드, SW유통)과의 거래에 참여하는 기업 수로서 순수 SW기업의 수를 의미하는 것이 아님에 유의

※ 자료 : 한국기업데이터의 자료를 이용하여 SW기업과의 매입,매출 거래데이터를 분석

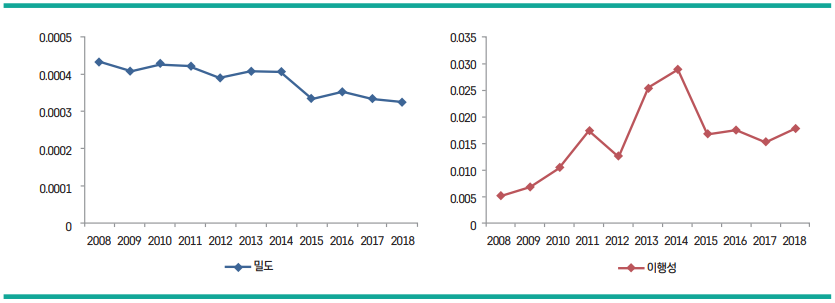

- 그러나 SW생태계의 성장을 자세히 들여다보면, 협력 관계가 구축된 기업끼리 거래하는 비중이 높아서 신규로 창업한 기업들이 규모를 늘리면서 성장하는 것은 쉽지 않았던 것으로 보인다. 이는 기업 수 증가에도 불구하고 거래밀도는 감소하고 3자 관계의 비율, 즉 기존 거래가 있는 2개 기업끼리 중복되어 3개 기업 간 군집을 만들어 내는 이행성 지표가 점차 증가하는 추세임을 보면 알 수 있다[그림 3]. 이는 국내 SW생태계가 기존 기업들 간의 거래 관계를 바탕으로 하는 거래가 증가한 반면, 생태계에 신규로 참여하는 기업들의 거래는 상대적으로 활발히 이루어지지 않았다는 것을 의미한다.

- [그림 3] 연도별 SW 거래 네트워크의 밀도와 이행성 변화

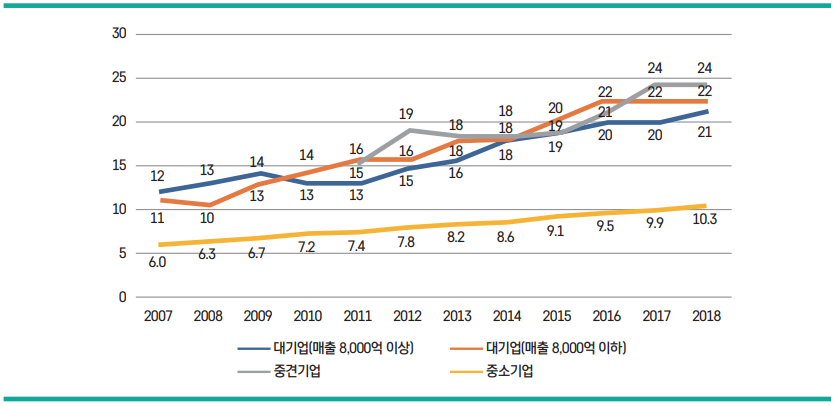

- 실제로 아래 [그림 4]를 보면 한국 SW기업들의 업력은 지속적으로 증가하고 있다. SW산업 생태계가 역동적이지 못하고 노후화되고 있는 것을 나타내는 단면이다.

- [그림 4] 기업 규모별 평균업력(단위 : 년)